主页 > imtoken钱包分享链接在哪里 > 世界各国如何对虚拟货币征税

世界各国如何对虚拟货币征税

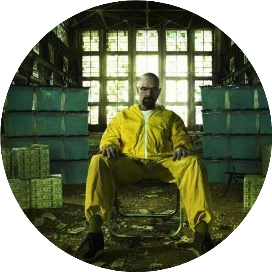

区块链海森堡

张贴在话题#blockchain#virtualcurrency#tax#tax bill#digitaleconomy

2018年以来,德国、俄罗斯、以色列、韩国、南非等国相继提出或制定了对虚拟货币征税的法案。

虽然目前虚拟货币行业的发展还处于起步阶段,但如何对虚拟货币征税已经成为讨论虚拟货币监管时不可回避的话题。

区块链海森堡

区块链海森堡1.数字资产分配器2.云计算/大数据3.区块链超算服务中心新基建

20个原创内容公众号

我们

美国国税局(IRS)长期以来一直盯着比特币的“肥肉”。2014 年 3 月 25 日新加坡承认比特币吗,美国国税局发布了 2014-21 号文件,开始对比特币征税。2014-21 年的文件指出,“一般而言,可兑换虚拟货币的销售或交换,或使用可兑换虚拟货币来支付现实生活中的商品或服务,将产生纳税义务。”

美国国税局这项税收规定的关键词之一是“可转换”。根据美国财政部建立的国家金融犯罪执法网络,“可兑换虚拟货币”是“与真实货币的等价物,或者可以作为真实货币的替代品”。也就是说,该规定在概念上承认比特币作为一种替代货币,与真钱具有同等价值。

2017 年 12 月 1 日,加州联邦法院下令数字货币交易所 Coinbase 向 IRS 披露其 14,000 多名客户的具体信息。与此同时,美国国税局也在讨论一项关键措施,即扩大《外国账户税法》(FATCA),以涵盖比特币用户。

值得注意的是,在美国的一些州,数字货币本身已经可以用来纳税。

俄罗斯

2017 年 5 月新加坡承认比特币吗,俄罗斯中央银行表示:“由于虚拟货币已经投放市场,并且没有黄金储备,数量不受控制,因此应该加强对虚拟货币的监管。如果人们参与,那么他们必须为此付费。钱。”

2018 年初,俄罗斯历史上第一个对数字资产征税的法案提交给了国家杜马,但没有明确的加密货币税收框架。

5月17日,俄罗斯财政部发布文件称,俄罗斯公民应申报投资加密货币的资本收益。在俄罗斯,资本收益包含在个人收入中,个人所得税税率为 13%。

德国

德国的数字货币税收法案于2013年首次提出。随后,数字虚拟货币被认定为德国众多金融资产之一。数字虚拟货币的利润需缴纳 25% 的所得税,但仅限于自资产收购之日起 12 个月内获得的利润。也就是说,如果个人在持有数字虚拟货币一年后出售这些资产,则无需为虚拟货币的转让纳税。除此之外,私人转移数字虚拟货币交易的免税限额为 600 欧元。

2018 年 3 月,德国出台了一项新的数字货币税收法案,规定德国不会对使用数字虚拟货币作为支付手段的比特币用户征税。此外,数字货币生态系统中的其他组织或个人不会被征税。例如获得区块奖励的矿工,因为他们的工作被视为自发的。

日本

在比特币等数字虚拟货币发展的最初几年,使用比特币进行消费的日本用户需要缴纳 8% 的比特币消费税。日本立法机关多次讨论取消比特币消费税。直到 2017 年 4 月 1 日修订后的《日本支付服务法》生效时,比特币等数字虚拟货币在日本一直被视为完全支付方式。2017 年 7 月 1 日,日本新的消费税法生效,取消了 8% 的比特币消费税。

尽管如此,这并不意味着数字虚拟货币投资的利润可以免税。据彭博社报道,2017 年日本国税局规定,比特币交易的资本收益是一种“杂项收入”,税率为 15% 至 55%。

新加坡

新加坡政府承认比特币交易,并为比特币交易引入了税收规定。

新加坡税务部门指出,如果机构或个人直接从比特币交易中受益,则应缴纳 7% 的增值税。但如果比特币作为公司的投资资产用于长期投资目的,则收益不征税。如果在虚拟游戏中使用虚拟货币,也无需缴税。

对于仅充当中介的比特币交易平台,新加坡税务部门表示将对佣金征税。但如果中介公司也参与比特币买卖,就要对公司的销售额和佣金征税。

如果在新加坡注册的公司通过其他国家的交易所交易虚拟货币,新加坡税务机关不会对该交易征税。

印度

2017年,关于是否承认虚拟货币地位的争论在印度有很多。全面禁止虚拟货币的问题已经提上日程。但由于当年虚拟货币走出牛市,国家以此来充实国库资金,所以暂时搁置了争论。据报道,当时印度税务部门向数十万比特币投资者发出了税务通知。

然而,今年 1 月,几家印度主要银行暂停了前十大交易所本地比特币交易的部分账户的交易,称其涉及可疑交易。银行还要求交易所提供额外的担保,并限制从少数账户中提款。相关税务官员表示,交易所部分交易未提供财务数据,从未缴纳销售税和增值税。其他交易所提交了非常有问题和不一致的数据。

目前,印度尚未要求关闭比特币交易所,各家比特币交易所正在等待政府政策的进一步明确。

以色列

以色列税务局于 2018 年 2 月 19 日发布通知,明确了该国对加密货币,尤其是比特币的税收政策。通知称,比特币是一种资产,交易比特币的投资者需缴纳 25% 的资本利得税。而比特币矿工似乎处于最糟糕的境地,因为他们不仅要缴纳资本所得税,还要缴纳 17% 的增值税,这可能会使他们的税收负担增加到 42% 左右。

韩国

近日,韩国政府公布了《2018年税法修正案》。政府表示,从2019年起,从事虚拟货币活动的企业将不再享受中小企业税收优惠。

报道称,在过去征税时,加密货币交易所一直被视为风险投资公司或中小企业,享有很大的税收优惠,如所得税减免50%至100%,企业税减免等。在公司的前五年。.

据媒体报道,政府决定取消对加密货币的税收优惠,因为加密货币交易公司并没有创造多少附加值。加密货币交易所目前需要缴纳高达 22% 的企业所得税和 2.2% 的地方所得税。

然而,这项税法修正案并不要求对出售加密货币征税。早在今年年初,韩国政府就在考虑对虚拟货币交易征收资本利得税,但直到现在还没有具体的政策出台,可能还需要更多的时间进行研究和调查。

澳大利亚

澳大利亚是最早对比特币征税的国家之一,税收政策也发生了数次变化。

2014 年 8 月 20 日,澳大利亚税务局发布了比特币税收指南,对比特币征收双重消费税,首先是在购买比特币时,其次是在使用比特币购买商品时。

2017 年 9 月,澳大利亚政府推出了一项新法案,不再对购买比特币征收消费税。但是,比特币被归类为资产,投资者需缴纳资本利得税。

加拿大

根据加拿大政府的说法,使用数字虚拟货币并不能免除消费者在加拿大的纳税义务。投资税收政策适用于加密货币,加拿大投资收益的相关税率可达50%。

英国

HMRC 于 2014 年推出了比特币和其他货币征税指南。根据规定,个人赚取的收入——以及与加密货币相关的活动的费用——视具体情况缴纳企业所得税、个人所得税或资本利得税或许。

一般来说,投资加密货币的收入需要缴纳资本利得税,具体取决于交易频率和操作数量。纳税人的免税限额为 11,850 欧元,超过该限额的税率在 11,851 欧元至 46,350 欧元之间为 20%,在 46,351 欧元至 150,000 欧元之间为 40%,最高为 150,000 欧元。45%。

南非

南非税务局将加密货币视为无形资产。2018 年 4 月上旬,南非税务局要求加密货币用户申报其收益或损失,作为其年度应税收入的一部分,包括通过挖矿获得的虚拟货币。

常规加密货币收益通常需要缴纳“正常所得税”,而长期投资通常需要缴纳资本利得税。后者在 2018 年和 2019 年的税率为 18%。